SegoFactoring -hasta junio 2022 denominada Emprestamo- es una plataforma de crowdfactoring española -parte del Grupo Sego Finance- en la que podremos invertir en facturas de administraciones públicas o marcas de primer orden como BBVA, Heineken o Sol Meliá con rentabilidades de hasta el 11% y cobertura de un seguro de crédito en algunas de las operaciones.

¿Suena interesante?… de hecho, ¡probablemente lo sea!… Desde TodoCrowdlending.com hemos sido de los primeros en probar a fondo esta plataforma y en esta MEGAreview te contamos nuestras impresiones y toda la información que estás buscando, actualizada completamente para este 2024… ¿estás preparado? 🙂

SegoFactoring Opiniones – Análisis de Parámetros Críticos

Qué es SegoFinance Opiniones, Estadísticas y Datos Globales

SegoFinance, plataforma en la que está integrada SegoFactoring es la plataforma líder en inversión minorista en España Como ofreciendo al usuario la posibilidad de invertir y diversificar desde un mismo lugar en productos con distintos plazos y riesgos: Capital, Deuda, Real Estate y Unit Linked.

Primeros Pasos en SegoFinance

El registro en SegoFactoring es un proceso muy sencillo que no nos llevará más de unos pocos minutos completar y comprende los siguientes pasos:

➊ Rellenar el formulario inicial de registro de inversor.

➋ Verificar la dirección de correo electrónico haciendo click en el mensaje que recibiremos

➌ Aportar pruebas de identidad para llevar a cabo la verificación (DNI o Pasaporte).

➍ Realizar la primera inversión mediante transferencia bancaria o tarjeta de crédito / débito.

Requisitos para crear una cuenta de inversor en Sego Factoring

+ Ser mayor de edad

+ El registro está abierto para ciudadanos de prácticamente TODAS las nacionalidades, incluyendo nuestros amigos que nos leen desde Latinoamérica.

Depósitos. Cómo añadir fondos a nuestra cuenta de SegoFactoring

Se pueden realizar aportaciones mediante transferencia bancaria o directamente con tarjeta de crédito o débito.

Cómo Invertir en Sego Crowdlending en 2024

Emprestamo dispone de 2 modalidades de inversión:

- Inversión MANUAL desde 50 euros por operación

- Inversión AUTOMÁTICA parametrizada

Inversión Manual Análisis Emprestamo – Parámetros más Importantes y Guía Tutorial

➊ Deudor

Desde el panel principal, pinchando en OPORTUNIDADES DE INVERSIÓN, llegaremos a un listado similar al que publicamos en la imagen más arriba, donde veremos una lista con las operaciones actualmente disponibles en el marketplace. Cada operación está identificada con el nombre del deudor (empresa que debe pagar la factura) y el número correlativo de operación con ese deudor. En el ejemplo de la imagen tenemos a BBVA como deudor.

➋ Plazo

Las operaciones en Emprestamo suelen estar planteadas a corto o muy corto plazo, y el grueso de facturas se sitúa entre los 60 y 120 días de plazo, con una media en el entorno de los 80 días.

➌ Tipo de Interés

En todas las operaciones de Emprestamo veremos 2 tipos de interés: el ordinario en caso de que no haya retrasos y el de demora, que entraría en vigor desde el día de vencimiento de la operación hasta el día que se devuelva el adelanto, se cobre la factura o se ejecute el seguro de crédito llegado el caso. Los intereses ordinarios en Empresatmo varían entre desde el 4,5% hasta el 11%, estando la media en torno al 7%.

➍ Rating

Todas las operaciones publicadas en Emprestamo reciben un Rating del 1 (mayor riesgo) al 10 (menor riesgo) y puede ser un parámetro interesante a tener en cuenta tanto en la inversión manual como en la auto-inversión que comentaremos más adelante.

➎ Seguro de Crédito

Las facturas aseguradas presentarán en el listado un sello como el mostrado en la imagen, asegurando un 100% del capital invertido. Cabe reseñar que esta tipología de facturas ofrece en general un rendimiento más modesto a cambio de esa seguridad, y que muchas de las facturas no-aseguradas tienen un deudor de calidad detrás (en el ejemplo mostrado, BBVA), con lo que -dependiendo de nuestro perfil- puede ser interesante diversificar nuestra cartera incluyendo ambas tipologías.

➏ Más detalles / info

Si quieres echar un vistazo para saber quién es el solicitante del anticipo en Enprestamo o ver por ejemplo el documento escaneado de la factura adelantada antes de invertir, no tienes más que hacer click en “+ info” y podrás revisar esta y otra información de interés acerca de esta operación.

➐ Cantidad

En esta casilla introduciremos los euros que queremos invertir en esta operación, desde tan solo 50 euros por factura.

➑ Invertir

Para finalizar el proceso de inversión, deberemos marcar la casilla de verificación y pulsar en el botón de INVERTIR… ¡Listo!

Emprestamo Cómo Funciona Autoinvest (Inversión Automática) – Tutorial Paso a Paso y Configuración

NOTA: Desde finales de 2022, el Autoinvest de SegoFactoring ha sido rediseñado y es accesible desde PREFERENCIAS DE INVERSIÓN. Lo mejor es que eches un vistazo a su super-guía acerca de esta funcionalidad en su apartado “Quiero la guía” para descargar el PDF con la configuración más actualizada.

➊ Localiza la función de Inversión Automática

El Auto-Invest en Emprestamo está en la Sección “Mis Datos” del Panel principal, concretamente en la pestaña 4/5, donde deberemos marcar “SI” en el campo Inversión Automática.

➋ Menú de Configuración de Autoinvertir

Una vez marcada la opción “SI” nos aparecerá un menú similar al que mostramos en la imagen más arriba.

➌ Máximo de Días de Espera

Con este parámetro podemos controlar fácilmente el plazo de nuestras operaciones indicando el número máximo de meses que estamos dispuestos a esperar al vencimiento de cualquiera de las operaciones en las que invierta nuestro Autoinvest.

➍ Calificación de Riesgo Mínimo

Este parámetro nos permitirá designar un nivel mínimo de rating para asegurarnos solo de invertir solo en las operaciones con mejor perspectiva de crédito.

➎ Importe máximo de la Inversión

Con este parámetro podremos asegurarnos una correcta diversificación asegurándonos de que no se invierte más de un valor concreto en una misma operación. Hemos de recordar que el mínimo por factura son 50 euros.

➏ Interés Mínimo

Con esta métrica podremos filtrar los préstamos que no lleguen aun determinado umbral de rentabilidad que deseemos para nuestra cartera.

➐ Operaciones Aseguradas

Mediante este parámetro podremos especificar si deseamos invertir solo en facturas 100% garantizadas por un seguro de crédito (CESCE) o no.

➑ Guardar

Para confirmar todos los cambios con respecto a la configuración de nuestra inversión automática simplemente debemos acordarnos de pulsar el botón GUARDAR.

SegoFactoring Mercado Secundario y Liquidez

Emprestamo no cuenta con un mercado secundario para recuperar rápidamente el capital invertido en la plataforma o comprar participaciones de otros usuarios, aún así, debemos tener en cuenta que se trata de un marketplace especializado en el corto plazo, con vencimientos típicos de 2-3 meses, con lo que habitualmente ese será el plazo máximo que deberemos aguardar para recuperar buena parte de nuestra inversión en caso necesario.

Garantía de Recompra Enprestamo Buyback

Sego Factoring no cuenta con Garantía de Recompra al uso como sí tienen Mintos u otras plataformas bálticas, pero SÍ que cuenta con numerosas operaciones aseguradas al 100% del capital mediante un seguro de crédito de CESCE. Además, en las facturas no aseguradas, los deudores son de una calidad contrastada (incluyendo firmas como BBVA, Heineken, Tampax…), lo que hace minimiza en cualquier caso el riesgo de impagos.

Sego Factoring es fiable – Retiradas de Efectivo

Segofactoring permite retirar nuestro saldo disponible en cualquier momento y desde un euro, sin cobrar ningún tipo de comisión al inversor. Habitualmente las retiradas se procesan rápidamente y en uno o dos días hábiles tendremos el dinero de vuelta en nuestra cuenta bancaria.

Cómo Funciona SegoFactoring Comisiones

Segofactoring NO tiene comisiones de apertura y mantenimiento de cuenta.

A nivel operativo, desde el punto de vista del inversor, la plataforma solo gana si nosotros ganamos, cobrando un 20% de comisión sobre los beneficios recibidos.

¿ Sego Factoring es seguro ? Riesgos y Regulación

SegoFactoring es una empresa española perteneciente al Grupo SegoFinance, una verdadera referencia en el mundo de las inversiones crowd a nivel nacional y europeo, dueña también de la marca Socios Inversores (ahora SegoVenture) con licencia por parte de la CNMV.

Se trata sin duda alguna de una empresa seria y fiable, respaldada por un grupo líder en su sector, pero al igual que el resto de plataformas de crowdlending no está exenta de riesgos, algunos de los cuales (lista meramente orientativa, no exhaustiva) indicamos a continuación:

+ Riesgo de falta de liquidez de nuestras inversiones

+ Riesgo de impago por parte de las partes implicadas

+ Riesgo de quiebra de la plataforma

Grupo SegoFinance Reseñas

‘El Grupo Sego Finance es la plataforma líder en inversión minorista que permite a los usuarios invertir desde un mismo lugar en diferentes productos con distintos plazos y riesgos.

Son un grupo financiero con más de 10 años de experiencia en el sector, cuentan con varias líneas de inversión reguladas por CNMV (Comisión Nacional del Mercado de Valores).

Sego Finance es la compañía FINTECH que está revolucionando el sector de Banca Privada, propietaria de marcas reconocidas como SociosInversores.com (ahora Sego Venture), Emprestamo.com (ahora Sego Factoring) y Fintup.com (ahora Sego Funds), además de su nueva línea Sego Real Estate. Cuenta con una Red de más de 35.000 inversores.

Sego Finance está digitalizando la inversión minorista, descentralizando el proceso y democratizando las inversiones, permitiendo al inversor retail diversificar sus ahorros en Capital, Deuda, Real Estate y Unit Linked.

Desde el Grupo SegoFinance podrás diversificar tus inversiones desde un mismo lugar de manera ágil, sencilla y controlada.”

Segofinance Myinvestor – La Gran Alianza

El pasado febrero de 2024, el Grupo SEGOFINANCE confirmó que había firmado un acuerdo de colaboración con el neobanco MyInvestor para ampliar y mejorar la oferta de productos de la línea SEGO Funds.

A partir de dicho momento, los clientes de Sego tendrán acceso a nuevos productos de inversión en unas condiciones exclusivas por ser clientes.

SegoFactoring Crowdfactoring – Datos de Contacto y Atención al Cliente

Emprestamo, ahora Sego Finance, tiene su sede en Madrid, concretamente en las oficinas ubicadas en Calle Ríos Rosas 47 2ºB. Presenta un horario de atención telefónica en el 915346698 o 917528882 de 9 a 18:30 horas, excepto julio y agosto (8 a 15:30 horas).

Además presenta un email de contacto: [email protected], formulario de contacto en la web y presencia activa en redes sociales incluyendo Twitter, Facebook y Linkedin.

En nuestra experiencia, el servicio de atención al cliente es sobresaliente, siendo sin duda uno de los elementos diferenciales que la sitúan por delante de la competencia.

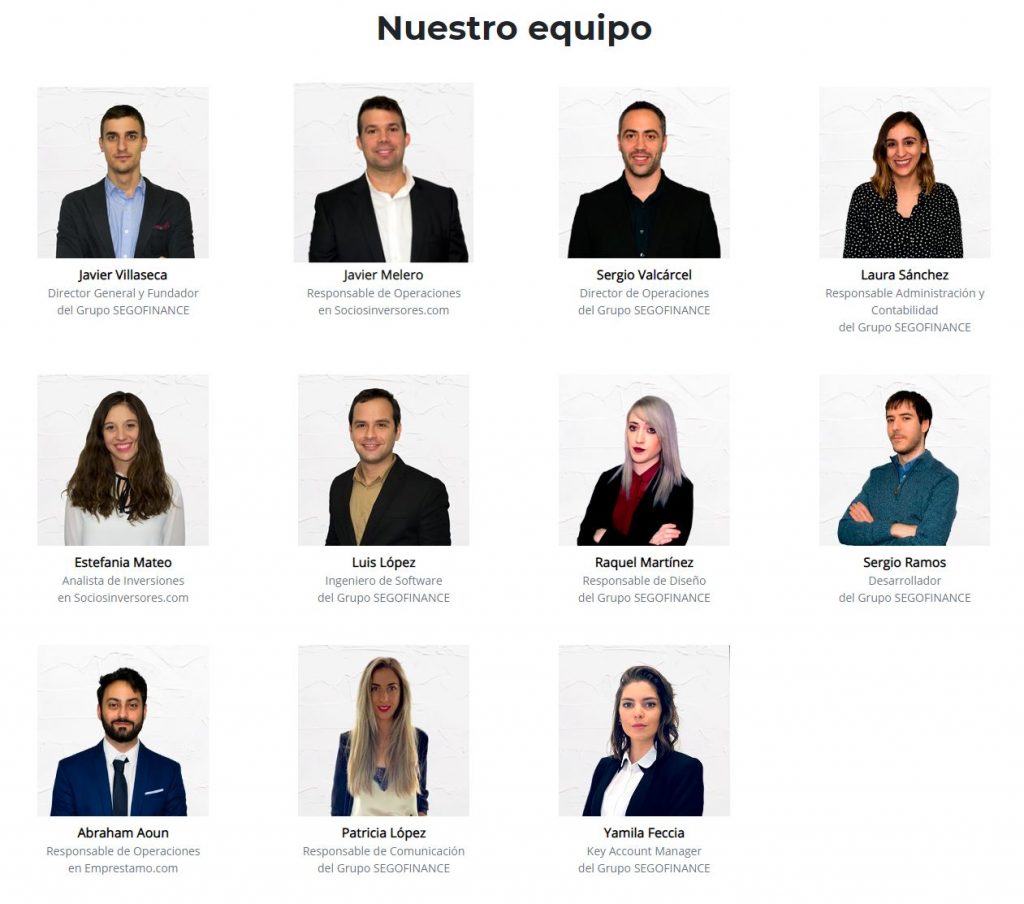

El Equipo detrás de la Empresa

¿Sego Factoring Reviews es fiable? Opinión Foros, Redes, Agregadores…

Hasta la fecha, todas las opiniones de Sego en agregadores de opinión como Trustpilot, Facebook o Google MyBusiness son positivas o muy positivas sin que haya predominancia de comentarios negativos. Evaluación esta que es consistente con el nivel de prestaciones y calidad de servicio percibido por nosotros mismos como usuarios de la plataforma.

Opinión Segofactoring 2024 – Conclusión Final

Ventajas de SegoFactoring – Puntos Fuertes

➊ Excelente equilibrio rentabilidad / riesgo en una plataforma respaldada por un líder del sector crowd como SegoFinance

➋ Inversiones para todos los gustos, desde facturas 100% aseguradas hasta operaciones de hasta el 11% de rentabilidad.

➌ Operaciones a corto o muy corto plazo, lo que aportará una elevada liquidez a nuestra cartera.

➍ Sobresaliente equipo de soporte y atención al cliente. Muy grata experiencia de inversión.

Debilidades y Aspectos a mejorar

➊ Rentabilidades medias relativamente moderadas que quizá no satisfagan completamente a los perfiles más agresivos.

➋ Mínimo de inversión por operación razonable (50€), pero superior a otras plataformas de crowdlending.

SegoFinance Foro

¿Quieres tener un espacio para comentar y compartir tus dudas y experiencias acerca de esta plataforma española de crowdfactoring?… Forocoches, Finect, Rankia, ¡No busques más lejos!, aquí debajo habilitamos el Foro Emprestamo para que puedas expresarte y preguntar libremente, aunque en otros foros te tachen de spam, fraude, scam o estafa… ¡Escríbenos tu comentario y haz tu Segofactoring Login! 🙂